Налоговым законодательством Республики Казахстан установлены различные формы налогового контроля, осуществляемые органами налоговой службы, целью которых является предупреждение, выявление и пресечение нарушений норм налогового законодательства Республики Казахстан.

Одной из форм налогового контроля, в соответствии со статьей 556 Кодекса Республики Казахстан "О налогах и других обязательных платежах в бюджет (Налоговый кодекс)", является налоговое обследование.

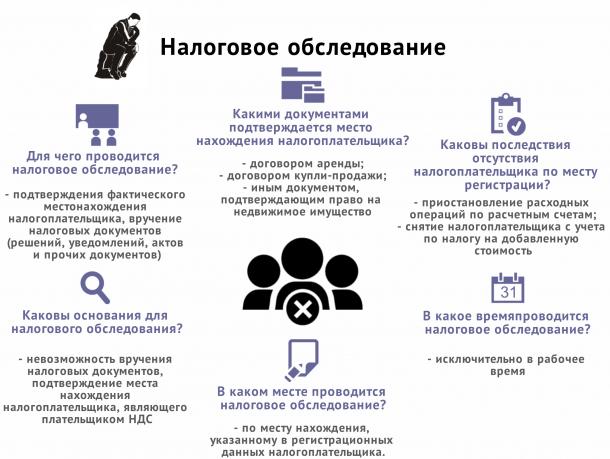

Для чего проводится налоговое обследование?

Согласно определению, закрепленному в пункте 1 статьи 558 Налогового кодекса, под налоговым обследованием понимаются мероприятия проводимые органами налоговой службы, целью которых могут являться:

- подтверждение фактического нахождения или отсутствия налогоплательщика по месту нахождения, указанному им в регистрационных данных;

- вручение налогоплательщику акта налоговой проверки, при невозможности вручение по месту его составления;

- вручение налогоплательщику уведомления о результатах налоговой проверки либо уведомления о начисленных суммах налогов и других обязательных платежей в бюджет, обязательных пенсионных взносов, социальных отчислений за период со дня представления ликвидационной налоговой отчетности до даты завершения ликвидационной налоговой проверки;

- вручение налогоплательщику решения об ограничении в распоряжении имуществом и(или) акта описи ограниченного в распоряжении имущества в случае непогашения налоговой задолженности по истечении 15 рабочих дней со дня получения уведомления о погашении налоговой задолженности либо обжалования налогоплательщиком уведомления о результатах налоговой проверки и (или) решения вышестоящего налогового органа, вынесенного по результатам рассмотрения жалобы на уведомление.

Каковы основания для налогового обследования?

Основанием для проведения налогового обследования, согласно пункта 2 статьи 558 Налогового кодекса, является:

- невозможность вручения налогоплательщику (налоговому агенту) извещения о проведении налоговой проверки, предписания, заключения по результатам камерального контроля, акта налоговой проверки, решения об ограничении в распоряжении имуществом и (или) акта описи ограниченного в распоряжении имущества;

- возврат почтовой или иной организацией связи уведомления о результатах налоговой проверки либо уведомления о начисленных суммах налогов и других обязательных платежей в бюджет, обязательных пенсионных взносов, социальных отчислений за период со дня представления ликвидационной налоговой отчетности до даты завершения ликвидационной налоговой проверки, направленного органом налоговой службы по почте заказным письмом с уведомлением, по причине отсутствия налогоплательщика (налогового агента) по месту нахождения;

- необходимость в подтверждении фактического нахождения или отсутствия налогоплательщика, являющегося плательщиком налога на добавленную стоимость, по месту нахождения, указанному в регистрационных данных.

Таким образом, налоговым законодательством Республики Казахстан четко определены исчерпывающие цели и основания проведения органами налоговой службы налогового обследования налогоплательщика (налогового агента), которые закреплены в статье 558 Налогового кодекса.

В случае проведения органами налоговой службы налогового обследования в иных случаях, отличных от указанных в статье 558, такие действия являются незаконными, и могут быть оспорены налогоплательщиком в судебном порядке.

В каком месте, и в какое время проводится налоговое обследование?

Пунктом 1 статьи 588 Налогового кодекса установлено, что налоговое обследование налогоплательщика производится органами налоговой службы исключительно в рабочее время и по месту нахождения, указанному в регистрационных данных налогоплательщика.

Таким образом, закон допускает проведение налогового обследования только лишь в рабочее время, и только лишь по месту нахождения налогоплательщика, с целью исключения возможных неблагоприятных последствий для него.

Акт налогового обследования

По результатам налогового обследования органами налоговой службы должен быть обязательно составлен акт налогового обследования, который должен содержать обязательные реквизиты, а именно:

- место, дата и время составления;

- должность, фамилию, имя и отчество (при его наличии) должностного лица органа налоговой службы, составившего акт;

- наименование органа налоговой службы;

- фамилию, имя и отчество (при его наличии), наименование и номер документа, удостоверяющего личность, адрес места жительства привлеченного понятого;

- фамилию, имя и отчество (при его наличии) и (или) наименование налогоплательщика, его идентификационный номер;

- информацию о результатах налогового обследования.

Каковы последствия отсутствия налогоплательщика по месту регистрации?

Налоговый кодекс устанавливает определенные правовые и налоговые последствия для налогоплательщика при выявлении в ходе налогового обследования факта отсутствия такого налогоплательщика по месту его нахождения.

Так, выявив факт отсутствия налогоплательщика по месту его нахождения, орган налоговой службы направляет такому налогоплательщику уведомление о необходимости подтверждения места нахождения (отсутствия) налогоплательщика.

Согласно пункту 5 статьи 558 Налогового кодекса, по истечению 20 рабочих дней, с момента направления такого уведомления и неявки налогоплательщика в налоговый орган для дачи письменных объяснений о причинах отсутствия в момент налогового обследования, налоговый орган:

- приостанавливает расходные операции по банковским счетам такого налогоплательщика;

- по истечению 5 рабочих дней, с момента приостановления расходных операций по банковским счетам, и повторной неявки налогоплательщика в налоговый орган для дачи письменных объяснений о причинах отсутствия в момент налогового обследования, налоговый орган производит снятие такого налогоплательщика с регистрационного учета по налогу на добавленную стоимость, при этом указанное действие производится без какого-либо уведомления такого налогоплательщика.

Какими документами подтверждается место нахождения налогоплательщика?

Согласно пункту 7 Инструкции по государственной регистрации юридических лиц и учетной регистрации филиалов и представительств, утвержденной Приказом Министра юстиции Республики Казахстан от 12.04.2007 № 112, документами, подтверждающими место нахождения юридического лица могут быть:

- договор аренды;

- договор купли-продажи;

- иной документ, подтверждающий право на недвижимое имущество с проставленным штампом о произведенной регистрации прав на недвижимое имущество или иной документ, предусмотренный гражданским законодательством.

Таким образом, для подтверждения места нахождения юридического лица, достаточно представить один из вышеуказанных документов. При этом ни договор аренды, ни договор купли-продажи, в соответствии с действующим законодательством РК, не подлежат обязательному нотариальному удостоверению.

Однако в случае, если собственником помещения является физическое лицо, то от него должно быть получено нотариально засвидетельствованное согласие о предоставлении помещения в качестве места нахождения юридического лица.

Следовательно, при проведении налогового обследования места нахождения юридического лица, собственником которого является физическое лицо, органами налоговой службы от юридического лица может быть затребовано лишь нотариально засвидетельствованное согласие данного собственника помещения, о предоставлении помещения в качестве места нахождения такого юридического лица, но не как не нотариально засвидетельствованный договор аренды, купли-продажи или иной договор, о предоставлении помещения в качестве места нахождения юридического лица.

- 24858 просмотров

+7-776-447-27-64

+7-776-447-27-64 info@defacto.kz

info@defacto.kz +7-776-447-27-64

+7-776-447-27-64