Признак резиденства определяет виды и размеры налогов, уплачиваемых при осуществлении деятельности в Республике Казахстан. По соответствию определенным признакам юридические и физические лица признаются либо резидентами, либо нерезидентами.

Физические лица - резиденты

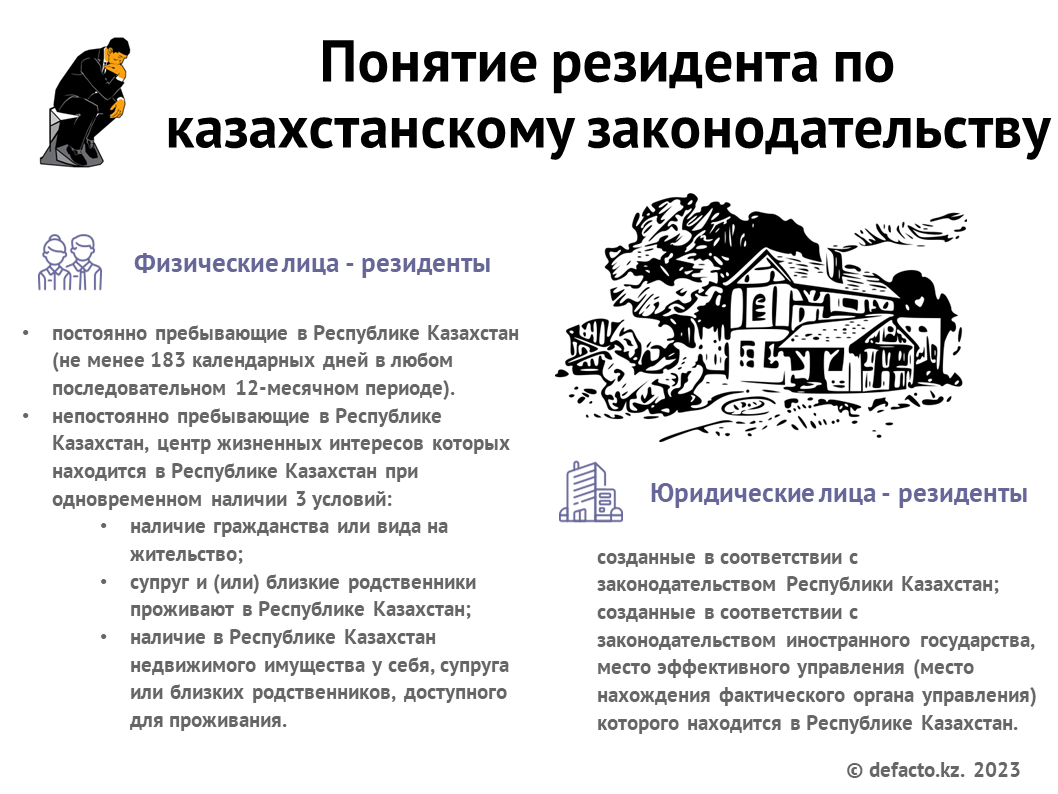

В соответствии с подпунктом 1) пункта 1 статьи 189 Налогового кодекса Республики Казахстан резидентами признаются физические лица:

- постоянно пребывающие в Республике Казахстан;

- непостоянно пребывающие в Республике Казахстан, центр жизненных интересов которых находится в Республике Казахстан.

Постоянно пребывающие физические лица

Физическое лицо считается постоянно пребывающим в Республике Казахстан для текущего налогового периода:

- если оно находится в Республике Казахстан не менее 183 календарных дней (включая дни приезда и отъезда) в любом последовательном 12-месячном периоде, оканчивающемся в текущем налоговом периоде.

(пункт 2 статьи 217 Налогового кодекса).

Центр жизненных интересов физического лица

В соответствии с пунктом 3 статьи 217 Налогового кодекса центр жизненных интересов физического лица рассматривается как находящийся в Республике Казахстан при одновременном выполнении следующих условий:

- физическое лицо имеет гражданство Республики Казахстан или разрешение на проживание в Республике Казахстан (вид на жительство);

- супруг(а) и (или) близкие родственники физического лица проживают в Республике Казахстан;

- наличие в Республике Казахстан недвижимого имущества, принадлежащего на праве собственности или на иных основаниях физическому лицу и (или) супругу(е) и (или) его близким родственникам, доступного в любое время для его проживания и (или) для проживания супруга(и) и (или) его близких родственников.

Согласно подпункту 13) пункта 1 статьи 1 Кодекса Республики Казахстан о браке (супружестве) и семье близкими родственниками являются родители (родитель), дети, усыновители (удочерители), усыновленные (удочеренные), полнородные и неполнородные братья и сестры, дедушка, бабушка, внуки.

Признание резидентом, независимо от проживания в Республике Казахстан и других критериев

Резидентами независимо от времени их проживания в Республике Казахстан и любых других указанных выше критериев признаются физические лица, являющиеся гражданами Республики Казахстан, а также подавшие заявление о приеме в гражданство Республики Казахстан или о разрешении постоянного проживания в Республике Казахстан без приема в гражданство Республики Казахстан:

-

командированные за рубеж органами государственной власти, в том числе сотрудники дипломатических, консульских учреждений, международных организаций, а также члены их семьи;

-

члены экипажа транспортного средства, принадлежащего юридическому лицу или гражданину Республики Казахстан, осуществляющего регулярные международные перевозки;

-

военнослужащие и гражданский персонал воинских частей или воинских соединений Республики Казахстан, дислоцированных за пределами Республики Казахстан;

-

работающие на объекте, находящемся за пределами Республики Казахстан и являющемся собственностью Республики Казахстан или субъектов Республики Казахстан (в том числе на основе концессионных договоров);

-

находящиеся за пределами Республики Казахстан с целью обучения, в том числе стажировки или прохождения практики, лечения или прохождения оздоровительных, профилактических процедур, в течение периода обучения, в том числе стажировки или прохождения практики, лечения или прохождения оздоровительных, профилактических процедур;

-

преподаватели и (или) научные работники, находящиеся за пределами Республики Казахстан с целью преподавания, консультирования или осуществления научных работ, в течение периода оказания (выполнения) указанных услуг (работ).

(пункт 4 статьи 217 Налогового кодекса).

Всегда ли гражданин Республики Казахстан является резидентом?

Наличие гражданства Республики Казахстан не всегда означает, что гражданин является резидентом. Если гражданин постоянно не проживает в Казахстане и здесь не находится центр его жизненных интересов, то такой гражданин признается нерезидентом.

Признаки резидентства юридических лиц

Резидентами Республики Казахстан в целях налогообложения в соответствии с подпунктом 2) пункта 1 статьи 217 Налогового кодекса признаются юридические лица:

-

созданные в соответствии с законодательством Республики Казахстан;

-

созданные в соответствии с законодательством иностранного государства, место эффективного управления (место нахождения фактического органа управления) которого находится в Республике Казахстан.

Что такое место эффективного управления юридического лица?

Местом эффективного управления (местом нахождения фактического органа управления) признается место проведения собрания фактического органа (совета директоров или аналогичного органа), на котором осуществляются основное управление и (или) контроль, а также принимаются стратегические коммерческие решения, необходимые для проведения предпринимательской деятельности юридического лица.

- 1 просмотр

+7-776-447-27-64

+7-776-447-27-64 info@defacto.kz

info@defacto.kz +7-776-447-27-64

+7-776-447-27-64