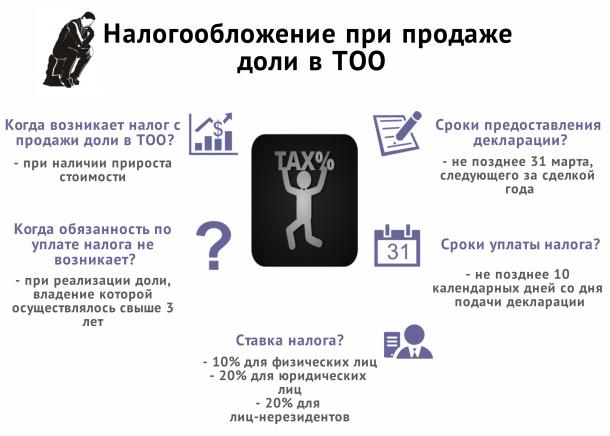

Нередки случаи, когда объектом купли-продажи выступает доля участия в том или ином юридическом лице. Однако необходимо помнить, что при совершении сделок по отчуждению имущества (в том числе обязательственных прав, каковым является право на долю участия в юридическом лице) у граждан и юридических лиц может возникнуть обязательство по уплате налогов.

1. Продажа доли физическим лицом-резидентом

1.1. Необходимо ли уплачивать налоги при продаже физическим лицом-резидентом Республики Казахстан доли участия в юридическом лице?

Пунктом 1 статьи 155 Кодекса Республики Казахстан "О налогах и других обязательных платежах в бюджет (Налоговый кодекс)" установлено, что объектами обложения индивидуальным подоходным налогом являются доходы физического лица в виде:

- доходов, облагаемых у источника выплаты;

- доходы, не облагаемые у источника выплаты.

В соответствии с подпунктом 8) пункта 1 статьи 180-1 Налогового кодекса, доход от прироста стоимости при реализации имущества физическим лицом возникает при реализации ценных бумаг, доли участия, а также производных финансовых инструментов (за исключением производных финансовых инструментов, исполнение которых происходит путем приобретения или реализации базового актива) находящихся на территории Республики Казахстан.

Согласно пункту 8 статьи 180-1 Налогового кодекса, доходом от прироста стоимости при реализации имущества, доли участия в юридическом лице, является:

- положительная разница между ценой (стоимостью) реализации и ценой (стоимостью) его приобретения - в случае наличия цены (стоимости) приобретения.

- цена (стоимость) реализации имущества - в случае отсутствия цены (стоимости) приобретения имущества.

Таким образом, вырученные средства от продажи физическим лицом-резидентом доли участия в юридическом лице признаются имущественным доходом данного физического лица-резидента, которые подлежат обложению индивидуальным подоходным налогом.

1.2. В каких случая доход физического лица-резидента от реализации доли участия в юридическом лице не подлежит налогообложению?

В соответствии с подпунктом 15) пункта 1 статьи 156 Налогового кодекса, из доходов физического лица, подлежащего налогообложению индивидуальным подоходным налогом, исключаются следующие виды доходов:

- доходы от прироста стоимости при реализации акций, долей участия в юридическом лице или консорциуме.

Как следует из содержания вышеуказанного пункта, доход от прироста стоимости при реализации долей участия в юридическом лице не подлежит налогообложению при выполнении следующих условий:

- на день реализации доли участия налогоплательщик владеет данной долей участия более 3 лет;

- юридическое лицо, доля которого реализуется, не является недропользователем;

- имущество лиц (лица), являющихся (являющегося) недропользователями (недропользователем), в стоимости активов юридического лица, доля участия в котором реализуется, на день такой реализации составляет не более 50 процентов.

Таким образом, если физическое лицо владеет долей участия в юридическом лице более 3 лет, и данное юридическое лицо не является недропользователем, то доход физического лица, полученный от реализации доли участия, не подлежит налогообложению.

Однако, если период владения долей участия в юридическом лице составляет менее 3 лет и при реализации указанной доли участия у физического лица образуется прирост стоимости, то такой доход подлежит обложению индивидуальным подоходным налогом.

1.3. Ставки индивидуального подоходного налога при продаже доли участия в юридическом лице резидентом?

В соответствии с пунктом 1 статьи 158 Налогового кодекса, доходы налогоплательщика, а в данном случае доход полученный от реализации доли участия в юридическом лице, облагается налогом по ставке 10%.

Таким образом, если предположить, что физическое лицо приобрело долю участия в 2012 году за 100 тысяч тенге, а в 2013 году продает указанную долю за 200 тысяч тенге, то возникает необходимость уплаты индивидуального подоходного налога в размере 10 тысяч тенге (10%) с положительной разницы между ценой реализации и ценой ее приобретения.

1.4. Порядок уплаты индивидуального подоходного налога при продаже доли участия в юридическом лице

В соответствии с пунктом 1 статьи 31 Налогового кодекса, исполнение налогового обязательства осуществляется налогоплательщиком самостоятельно.

В данном случае при возникновении у физического лица имущественного дохода налоговое обязательство исполняется им самостоятельно путем представления в налоговый орган по месту нахождения (жительства) декларации по индивидуальному подоходному налогу (форма 240.00 с приложениями) и уплаты индивидуального подоходного налога.

1.5. Сроки представления декларации по индивидуальному подоходному налогу

Статьей 186 Налогового кодекса установлено, что декларация по индивидуальному подоходному налогу представляется в налоговый орган не позднее 31 марта года, следующего за отчетным налоговым периодом.

То есть, если доход у физического лица за реализацию доли участия в юридическом лице возник в 2013 году, то декларацию необходимо сдать в срок, не позднее 31 марта 2014 года.

1.6. Сроки уплаты индивидуального подоходного налога

В соответствии с пунктом 1 статьи 179 Налогового кодекса, уплата индивидуального подоходного налога по итогам налогового периода осуществляется налогоплательщиком самостоятельно по месту нахождения (жительства) не позднее 10 календарных дней после срока для сдачи декларации пл индивидуальному подоходному налогу.

Таким образом, поскольку налоговая декларация должна быть сдана налогоплательщиком в срок до 31 марта, то, следовательно, индивидуальный подоходный налог должен быть уплачен налогоплательщиков в срок до 10 апреля.

2. Продажа доли юридическим лицом-резидентом

2.1. Необходимо ли уплачивать налоги при продаже юридическим лицом-резидентом Республики Казахстан доли участия в юридическом лице?

В соответствии с подпунктом 2) пункта 1 статьи 85 Налогового кодекса, доход от прироста стоимости включается в совокупный годовой доход.

Согласно пункту 1 статьи 87 Налогового кодекса, доход от прироста стоимости образуется при:

- реализации активов, не подлежащих амортизации, за исключением активов, выкупленных для государственных нужд в соответствии с законодательными актами Республики Казахстан;

- передаче активов, не подлежащих амортизации, в качестве вклада в уставный капитал;

- выбытия активов, не подлежащих амортизации, в результате реорганизации путем слияния, присоединения, разделения или выделения.

В соответствии с пунктом 2 статьи 87 Налогового кодекса, доля участия относится к активам, не подлежащим амортизации.

Пунктом 3 статьи 87 Налогового кодекса установлено, что прирост стоимости определяется по каждому активу как положительная разница между стоимостью реализации и первоначальной стоимостью.

Согласно пункту 5 статьи 87 Налогового кодекса, по доле участия в юридическом лице, приростом стоимости признается:

- при реализации - положительная разница между стоимостью реализации и первоначальной стоимостью (вкладом).

Как и для физического лица-владельца доли участия в юридическом лице, для юридического лица предусмотрена возможность уменьшения налогооблагаемого дохода при реализации доли участия в юридическом лице. Указанное возможно при одновременном выполнении следующих условий (подпункт 6) пункта 2 статьи 133 Налогового кодекса):

- на день реализации налогоплательщик владеет долей участия более трех лет;

- юридическое лицо, доля участия в котором реализуется, не является недропользователем;

- имущество лиц (лица), являющихся (являющегося) недропользователями (недпропользователем) в стоимости активов юридического лица, доля участия в котором реализуется, на день такой реализации составляет не более 50 процентов.

То есть, если юридическое лицо владеет долей участия в другом юридическом лице, которое не является недропользователем, более 3 лет, то оно имеет право на уменьшение налогооблагаемого дохода.

2.2. Каковы ставки подоходного налога при продаже доли участия в юридическом лице и сроки его уплаты?

В соответствии с пунктом 1 статьи 147 Налогового кодекса, налогооблагаемый доход налогоплательщика, уменьшенный на сумму доходов и расходов (предусмотренных статьей 133 Налогового кодекса), и на сумму убытков (переносимых в порядке, установленном статьей 137 Налогового кодекса), подлежит обложению налогом по ставке 20 процентов.

Согласно пункту 3 статьи 142 Налогового кодекса, налогоплательщик осуществляет уплату по корпоративному подоходному налогу по итогам налогового периода не позднее 10 календарных дней после срока, установленного для сдачи декларации. В соответствии с пунктом 1 статьи 149 Налогового кодекса, декларация по корпоративному подоходному налогу представляется налогоплательщиком не позднее 31 марта года, следующего за отчетным.

3. Особенности продажи доли нерезидентом

Налоговое законодательство устанавливает в целом аналогичные положения при продаже лицом-нерезидентом (физическим или юридическим) принадлежащей ему доли участия в юридическом лице.

Однако для нерезидентов (в данном случае сюда относятся, как физические, так и юридические лица) установлен один размер подоходного налога, который составляет 20 процентов.

- 74827 просмотров

+7-776-447-27-64

+7-776-447-27-64 info@defacto.kz

info@defacto.kz +7-776-447-27-64

+7-776-447-27-64