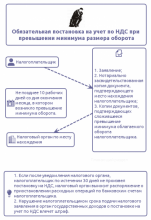

Обязательная постановка на учет по НДС при превышении минимума размера оборота

Нужно ли вставать на учет по НДС при превышении минимума оборота или можно этого избежать без каких-либо последствий? Какие условия постановки на НДС при превышении минимума оборота?

+7-776-447-27-64

+7-776-447-27-64 info@defacto.kz

info@defacto.kz +7-776-447-27-64

+7-776-447-27-64